Imagina el siguiente caso: la empresa X compra un local comercial a la empresa Y. Como se trata de una segunda transmisión la operación, en principio, estaría exenta de IVA y gravada por ITP. A la empresa X no le interesa pagar ITP, porque no se lo puede deducir y, por lo tanto, aumenta el coste de la operación, por lo que puede renunciar a la exención de IVA y tributar por IVA, que sí se lo puede deducir. En el artículo de hoy te explicamos cómo evitar que la transmisión de muebles tribute por el impuesto de transmisiones patrimoniales (ITP).

Tributación de la segunda transmisión de inmuebles

Índide de contenidos

Según la ley del impuesto sobre el patrimonio, la regla general es que las segundas y ulteriores entregas de inmuebles (es decir, las que no realiza directamente el promotor) están exentas de IVA y tributan por el impuesto de transmisiones patrimoniales onerosas (ITP).

El comprador deberá liquidar el ITP que tiene un tipo que varía entre el 7% y el 10% del valor real del inmueble. El porcentaje final a pagar dependerá de en qué comunidad autónoma esté ubicado el inmueble.

El hecho de tener que pagar el ITP puede suponer un problema para un empresario o profesional porque no se lo puede deducir y supondrá un aumento del coste de la transmisión. Pero, existe una solución: la renuncia a la exención de IVA, de manera que la transmisión de inmuebles tribute por IVA en lugar de por ITP.

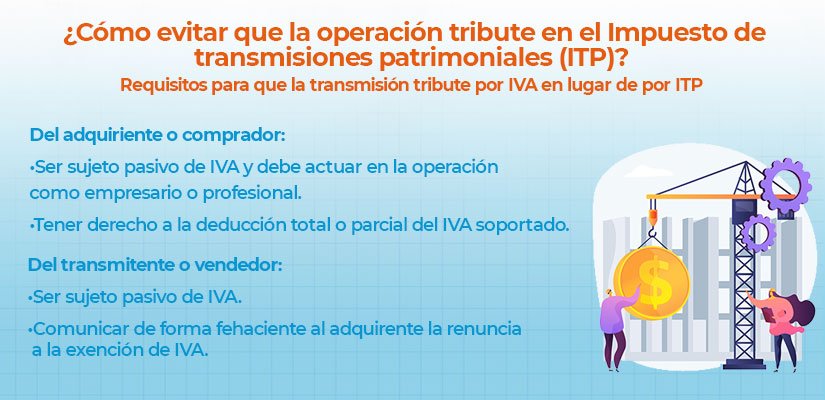

Requisitos para la renunciar a la exención de IVA

Los requisitos para renunciar a la exención de IVA y que la transmisión de inmuebles tribute por este impuesto son los siguientes

- El transmitente o vendedor debe ser sujeto pasivo de IVA.

- El adquirente o comprador también debe ser sujeto pasivo de IVA y debe actuar en la operación como empresario o profesional.

- El adquirente debe tener derecho a la deducción total o parcial del IVA soportado. Hace tiempo debía tener derecho a la deducción total para poder aplicar la renuncia a la exención.

- El transmitente debe comunicar de forma fehaciente al adquirente la renuncia a la exención de IVA.

Para que se pueda aplicar la renuncia a la exención de IVA en la transmisión de inmuebles se deben cumplir todos los requisitos. Si no se cumple alguno no se puede aplicar la renuncia.

¿Cómo se renuncia a la exención de IVA en la práctica?

Para poder renunciar a la exención de IVA en la transmisión de inmuebles es fundamental consultar con una asesoría fiscal que estudie la operación y analice si se puede aplicar la renuncia. A continuación, se incluirá en la escritura pública de compraventa que se otorga ante notario una cláusula en la que figure la renuncia a la exención. Esta cláusula servirá como notificación fehaciente de la renuncia y como justificación de que el comprador cumple con los requisitos necesarios para renunciar.

La inversión del sujeto pasivo en la transmisión de inmuebles con renuncia a la exención de IVA

Cuando en una operación de transmisión de inmuebles se renuncia a la exención de IVA se produce lo que se llama inversión del sujeto pasivo. Esto quiere decir lo siguiente:

- El vendedor del inmueble no deberá repercutir el IVA en la factura que emita por la transmisión del inmueble, simplemente deberá mencionar que en la operación se produce una inversión del sujeto pasivo de acuerdo con la ley del IVA.

- El comprador será quien deba autorrepercutirse y liquidar el IVA aplicable y podrá deducírselo en la misma declaración.

¿En qué casos es aconsejable renunciar a la exención de IVA?

Como regla general, la renuncia a la exención de IVA será mejor realizarla en aquellos casos en los que sea posible deducirse el 100% del IVA soportado. En los casos de prorrata, como no es posible deducirse el 100% del IVA soportado, un asesor fiscal experto debe analizar si la renuncia compensa, puesto que quizás sea más beneficioso tributar por ITP, considerando también que se deberá tributar por Actos Jurídicos Documentados (AJD), por aplicación de la normativa de las comunidades autónomas.

Es necesario considerar que cuando la operación de transmisión de inmuebles tributa por IVA también se aplica el AJD, ya que la operación se formaliza en una escritura pública ante Notario y se inscribe en el registro de la propiedad. Por otro lado, en algunas comunidades autónomas el tipo que se aplica cuando se tributa por IVA, es superior al que se aplica cuando se tributa por ITP.

Como consecuencia de todo lo anterior, en una operación de transmisión de inmuebles es fundamental un estudio fiscal exhaustivo para determinar si es mejor tributar por IVA (renunciando a la exención) o por ITP, siempre y cuando se cumplan todas las condiciones establecidas por la ley del IVA para poder renunciar.

Hola, ¿Cuál es el mínimo exento en el impuesto del patrimonio? Un saludo

Hola Juan Carlos,

El mínimo exento es de 800.000 euros. Un saludo.

Hola, gracias por la información de este artículo. Me surge una consulta y es que quiero dejar mi vivienda a mis dos hijas a partes iguales, una de ellas vive conmigo. ¿Qué sería más beneficioso y menos costoso para efectuar la transmisión? Muchas gracias.

Hola Manuela,

Cuando dices que “quiero dejar mi vivienda a mis dos hijas a partes iguales”, entendemos que te planteas realizar una posible donación “en vida”. Antes de todo, habría que atenerse a lo que dispone el Código Civil en cuanto a “los efectos y limitaciones de las donaciones”.

Por otra parte, un punto clave sería también conocer la Comunidad Autónoma en la que radica el inmueble, lugar de tributación, de cara a conocer si dicha Comunidad Autónoma ha asumido competencias normativas en materia del Impuesto sobre Sucesiones y Donaciones, así, como por ejemplo, en lo relativo a posibles bonificaciones o, a reducciones. Además, en todo caso, hay que analizar otros aspectos respecto del donatario como serían el patrimonio preexistente, grado de discapacidad, entre otros.

Por otra parte, al realizar una donación, y por tanto, transmitir el inmueble por esta vía, también habrá que analizar la posible ganancia o pérdida patrimonial que se pone de manifiesto con dicha transmisión, con su incidencia en el Impuesto sobre la Renta de la Personas Físicas (te recordamos que, estarán exentas del Impuesto, las ganancias patrimoniales que se pongan de manifiesto con ocasión de la transmisión de su vivienda habitual por mayores de 65 años o por personas en situación de dependencia severa o de gran dependencia de conformidad con la Ley de promoción de la autonomía personal y atención a las personas en situación de dependencia)

No debemos olvidar que, en caso de producirse, también habrá que satisfacer el impuesto sobre el incremento de valor de los terrenos de naturaleza urbana (conocido como Plusvalía municipal) que, en el caso de transmisiones lucrativas (herencia, donación), dicha plusvalía la debe pagar quien adquiere el bien (la parte adquirente).

Como puedes ver, una operación de esta índole necesita siempre de un análisis previo y concreto por lo que, te recomendamos que siempre, pidas asesoramiento al respecto.

Un saludo