Si quieres repartir dividendos en tu empresa, puede que te surjan dudas sobre cómo hacerlo, qué tipos de repartos existen o cómo tributan. Sigue leyendo este artículo y te contamos todos los detalles.

Lo primero que debemos tener claro es que el dividendo es el beneficio que se pueden repartir, de forma anual, entre socios y accionistas de una sociedad mercantil. Los socios o accionistas pueden ser personas físicas o jurídicas y el dividendo que perciban será proporcional a su participación en el capital social.

El derecho al reparto de dividendos se regula en el artículo 93 de la Ley de Sociedades de Capital que establece, como uno de los derechos del socio, el de participar en el reparto de las ganancias sociales y en el patrimonio resultante de la liquidación.

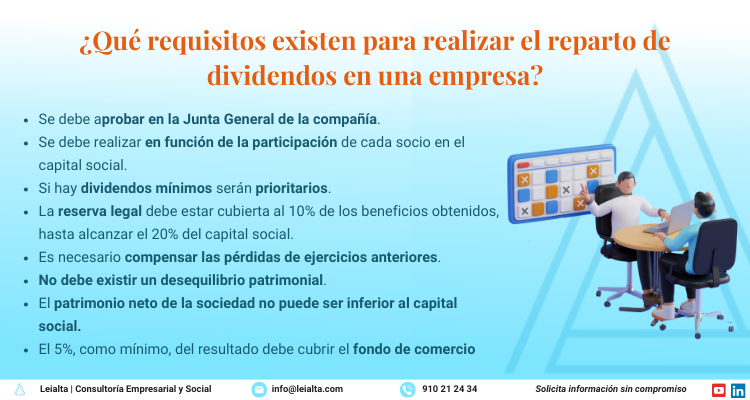

Requisitos para que se pueda producir el reparto de dividendos

Cuando un socio aporta dinero a una sociedad mercantil, en contrapartida, espera recibir un beneficio, pero, para poder recibir dividendos es necesario que se cumplan varios requisitos que son los siguientes:

- El reparto de dividendos se debe aprobar en la Junta General de la compañía, así como la forma en la que se va a pagar y el plazo. Si no se establecen estos elementos se considera que el reparto se hará en el domicilio de la empresa y después del acuerdo.

- El reparto, como comentábamos anteriormente, se debe realizar en función de la participación de cada socio en el capital social, salvo que se pacte lo contrario en los estatutos sociales.

- En el caso en que en los estatutos se hayan establecido dividendos mínimos para determinadas participaciones, estos serán prioritarios.

- La reserva legal debe estar cubierta en función del 10% de los beneficios obtenidos, hasta que se alcance el 20% del capital social.

- Es necesario compensar las pérdidas de ejercicios anteriores antes de repartir dividendos.

- No debe existir un desequilibrio patrimonial. El desequilibrio se produce cuando las pérdidas acumuladas dejan el patrimonio reducido a una cantidad inferior a la mitad del capital social.

- Antes y después del reparto de dividendos el patrimonio neto de la sociedad no puede ser inferior al capital social.

- El 5%, como mínimo, del resultado debe cubrir el fondo de comercio.

Si se trata de un caso en el que la sociedad reparto dividendos con cargo a la reserva, los requisitos a cumplir son los mismos.

En el caso en que no se cumplan los requisitos para repartir dividendos que hemos detallado, los socios que los reciban deberán restituir lo recibido más los intereses legales.

¿Qué tipos de reparto de dividendos existen?

Podemos diferenciar varios tipos de repartición de dividendos:

- Reparto de dividendos ordinarios. Es el reparto que se produce de forma periódica, por ejemplo, anualmente y se refiere a los beneficios obtenidos por la entidad durante un plazo de tiempo determinado.

- Reparto de dividendos extraordinarios. Se trata de casos en los que la empresa recibe un beneficio extraordinario, por ejemplo, porque se produce la venta de un inmueble propiedad de la entidad, y se decide repartir los beneficios.

Junto a los dos tipos de dividendos que hemos visto también se hace otra clasificación en función e la forma de reparto de dichos dividendos:

- Dividendos a cuenta. Se pagan en efectivo a cada socio o accionista.

- Dividendos en acciones. En este caso no se reparte efectivo, sino que se reparten acciones entre socios o accionistas.

En relación con lo anterior, también se habla de dividendos flexibles cuando es el socio es quien decide cómo recibir el dividendo.

¿Es necesario aplicar una retención sobre el reparto de dividendos?

La retención que se debe aplicar, en concepto de IRPF, sobre los dividendos es del 19%. Ese importe se deberá ingresar en Hacienda. Por ejemplo, si los socios reciben un dividendo bruto de 15.000 euros, el importe de la retención será de 2.850 euros.

Por otro lado, los dividendos que reciben los socios tributan en el IRPF como rendimientos de capital mobiliario y se suman a la base imponible del ahorro. La escala que se aplica, según los Presupuestos Generales del Estado de 2023, es la siguiente:

- Para rendimientos inferiores a 6.000 euros: 19%.

- Para rendimientos entre 6.000 euros a 50.000 euros: 21%.

- Para rendimientos entre 50.000 euros y 200.000 euros: 23%.

- Para rendimientos entre 200.000 euros y 300.000 euros: 27%.

- Para rendimientos superiores a 300.000 euros: 28%.

Existen muchos detalles a tener en cuenta a la hora de realizar el reparto de dividendos, por lo que para desarrollarlo sin ninguna complicación, lo mejor es contar con la ayuda de abogados expertos en asesoría de empresas para que estudien te ayuden con el caso.

Si necesitas realizar una repartición de dividendos en tu sociedad, en Leialta contamos con un equipo de expertos en asesoría de empresas que te ayudará en todo el proceso, analizando el caso, verificando que se cumplen todos los requisitos legales y realizando todos los trámites cumpliendo la ley.